作者 | 叶静

编辑|桑明强

10多年前,清华教授柳冠中到海尔调研,问张瑞敏,“再过30年50年,海尔还做冰箱、洗衣机、空调吗?”当时海尔的销售点已经遍布全球,张瑞敏的回答是:现在最大的苦恼,是拿不出颠覆性的产品。

回顾家电产业的发展历程,从上世纪70年代开始,在政策引导下,国内家电行业掀起了产业规模化的浪潮,广东顺德一带复刻原有的电风扇模式,推进家电的全品类布局,厂商数量一度超过200家。

一直以来,大而不强是国产制造业的沉疴,核心技术与装备对外依存度高。新老三大件的迭代,冰箱、空调、吸尘器、电熨斗接连出现,从黑白电视到液晶面板,从波轮洗衣机到滚筒洗衣机,从单门冰箱到多开门冰箱,看似产品形态在不断进化,各大家电巨头的产业布局如火如荼,但受限于传统家电行业的技术门槛低和同质化问题,市场一直在产能过剩、内需不振的状态徘徊。

价格战是过去家电巨头用来加速洗牌的法宝,连“从不打价格战”的格力,也陆续举行了百亿让利的活动。以冰箱为例,据中怡康数据显示,排在20名后的中小企业合计市场份额不足1%;彩电业的国产五虎已经占据市场80%左右的份额。而据国家信息中心统计的一份数据,上世纪90年代至今,国内彩电、空调、冰箱、洗衣机的品牌个数,已经从几百个锐减到目前的十几个甚至个位数,春兰、金星、华宝、容声等品牌渐渐销声匿迹,存活率10%不到。

多年以来,家电企业之间摩擦不断,巨头发起的价格战仍旧硝烟弥漫,企业之间专利技术、知识产权摩擦纠纷,渠道市场的争夺也日渐白热化。不过,现在竞争的形势变了,家电玩家们从过去的低成本、同质化肉搏,转向高端化、智能化、场景化的竞争。

2019年,海尔正式改名海尔智家,此前各产品事业部也曾推出自己的高端系列,如帝博冰箱、雷诺斯洗衣机;而与当年本田推出讴歌、日产发布英菲尼迪为了对抗丰田的雷克萨斯如出一辙,美的打造出COLMO应对海尔2006年就孵化的高端品牌卡萨帝;另一边,海信、TCL、创维、康佳、云米等玩家都在布局高端新品牌,董明珠扬言格力的高端制造要占到全球20%的份额。

随着铜铝铁等材料成本屡创新高,房地产收紧,即使是家电三巨头也无法置身事外,什么是家电制造业逃离增长苦海的一味良药,我们尚且不得而知。

“格力确实在这30年来被空调‘绑架’了。”今年5月,董明珠在格力电器业绩说明会上谈到,公司原本预期2021年净利润增长10%,但最终结果不尽如意,她呼吁股东不要老讲格力空调,多关注全系列的格力电器,即使格力至少70%的收入都是依赖空调业务。可以说,在成长为空调一哥的路上,“好空调,格力造”这句广告词功不可没,但随着空调市场的整体遇冷,不论是产品还是渠道,就像董明珠所说的,改革是革自己的命,但后者的确成了最要紧的事。

事实上,自2018年空调市场惨淡收场,之后就延续了颓势,据奥维数据,2021年国内空调行业零售额1527亿元,同比下降1.2%,零售量同比下降8.7%。头部竞争日益胶着,2016年格力的内销份额是美的2.4倍,后者通过渠道和效率改革,到去年已缩减至1.1倍,份额差距也相应收缩。

在电商渠道崛起而龙头对线上较为保守的背景下,华凌、米家等互联网品牌主打高性价比,把电商作为核心的销售渠道,拉动份额提升,后者产品大部分不需要研发,也不用投资办厂制造,联合国内厂家分工合作的做法,由国产厂家生产,成本低,售价也低。除此以外,老牌企业也在加紧变革,以美的为例,其内销出货占比已由2016年的18%升至去年的33%,而同期格力的市场份额从43%下降至37%,前者增长的直接原因在于渠道的扁平化改制。

2015年起,美的空调起步线上,2019年空调的线上销售量占比约35%,KA占比约20%,线下经销渠道占比约40%。由于线上和KA渠道直接对接总部,天然避免了多级经销商层层流转造成的低效和浪费。加上物流方面统仓统配,美云智数提高了定价销售及库存的全流程信息化服务,一整套组合拳下来,直接拉大了和格力之间的价格差:在基准假设下,变革前后两者的价格差由270元扩大至接近500元。

据家电网统计,美的、海尔、格力的线上空调销售单台均价分别是2877元,3160元和3499元;线下分别是3462元,3965元和4147元。无论是线上还是线下,美的最低,海尔居中,格力最高,平均下来美的家用机要比格力低上20%左右。

考虑到空调销售具有淡旺季的周期性,以及原材料,钢铜铝这类大宗商品本身存在的价格周期性。一直以来,格力通过转让股份的形式,将销售公司,代理商,经销商三级渠道体系完全捆绑,在家电快速增长时采用”淡季返利“模式,大规模制造,渠道压货,抹平空调销售的季节周期性。

另一边美的采用的是”网批模式”,把中间的代理商全部取消,推出多批次小量的柔性生产方式,随着空调从增量的“刚需”市场进入存量的“改善”市场,空调的季节周期性逐渐减弱,低库存模式的优势开始展现。

2020年中财务报告出来后,美的空调业务收入首次超过格力,次年年财报显示,美的空调业务营业收入比格力空调产品收入超100亿。拉低成本,价格下降,使得美的市场份额上升,但不可忽视的是,对于家电这样一个存量市场来说,以上操作的本质仍然是价格内卷,而不断的内耗将削弱实际盈利的能力。

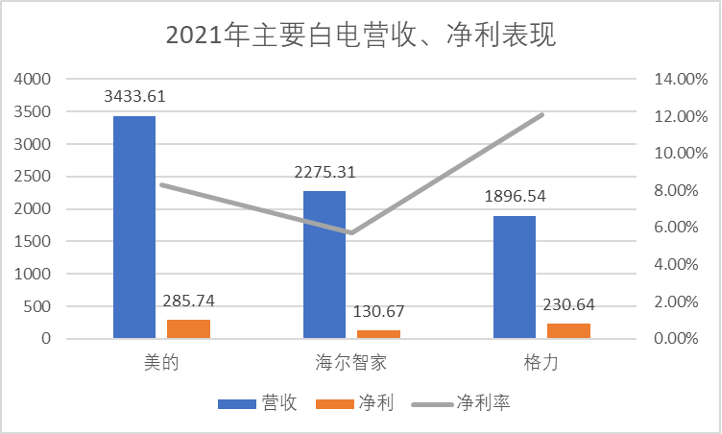

2021年主要白电品牌营收及净利表现图源由新眸绘制

时间线再放大,这种矛盾则更加明显。2019年-2021年,美的归母净利润增速从19.68%下滑至4.96%,落后于营收增速;毛利率连续下滑到22.48%,低于2019年30.55%的水平。2021年年初,集团总市值一度超过7000亿元,但随后一路震荡下行,尽管公司拿出百亿资金回购,但股价下跌趋势不改,截至目前总市值在4000亿左右徘徊。

刚进入2021年时,方洪波在年会上直言忧虑,“美的会不会错失下一个时代。”增收不增利,官方解释是产品结构不对,相较于单纯追求收入规模,美的将优化各个条线的产品结构被推向正位。去年年报中,美的多次提到旗下高端家电品牌COLMO,囊括空调、冰箱、洗衣机等大家电,还包含直饮机、洗碗机、微蒸烤等中小家电,由此可知,追赶并超越130亿元销售额的卡萨帝,是美的培养COLMO的根本目的。

一季度刚过,国内彩电、空调、冰箱、洗衣机四大品类零售销售额同比下降14%,传统厨电产品销售额同比下滑7%,C端消费市场的疲态尤为明显,向B端进发成为玩家们的共识。

美的发力机器人、新能源、智能楼宇等新业务领域;另一边的格力也在2021年报中将自身业务分为消费和工业两大领域,将未来的增长希望寄托在高端装备、新能源、再生资源循环。但众所周知,前路茫茫,突破B端注定是一件变数不断,且短期内难见成效的苦差事。

44岁时,詹姆斯·戴森注册了戴森公司,从吸尘器,到吹风机,这家公司的产品在中国掀起了一阵旋风,根据世界银行的报告,中国中产阶级数量早已超过3亿,而戴森在中国的拥趸,93.9%为较高消费水平人群。

外观的时尚加上自我标榜的发明家精神,戴森在产品研发上的高额投入、核心的数码马达和气流技术让乔布斯赞赏,以至于公司被称为“家电行业里的苹果”,虽然产品结构比较单一,但市场竞争力极强,大部分利润来源于主打的一两款产品。

国内的家电企业无不想成为第二个戴森。中国制造业发展多年,多数是复刻海外产品,从1900年代美国人开利发明空调,到1974年合肥天鹅空调器厂生产出国内首台空调,作为工业化的产物,空调产业转移范式上,往往是美国输出原始技术,日本输出当代技术,而中国企业作为技术的追赶者,再对产品功能上进行迭代和微创新。

尽管技术路径不断演进,但家电行业标准化程度高,基础原理及构造已基本固化,例如空调的核心部件无非是涉及压缩机、电机、电驱系统、热交换器和膨胀阀,所谓的核心技术早已是通用型技术。当然,这也意味着市场的竞争格局已经基本定型,电器也从奢侈品逐渐变为日常耐用品,“物美价廉”是国内家电品牌撕不掉的性价比标签。

“大多数真正的高端用户从来不是看性价比。”有从业人员说道,据奥维数据显示,2021年,8000以上价格段份额提升2.6%,10000价格段份额提升1.9%。对于大多数品牌来说,高端化的根本目的是为了提升利润。戴森的净利率一直在25%以上,美的2021年报中,净利润290.15亿元,虽然在白电三巨头中遥遥领先,但净利率也仅个位数。

一般来说,产品的高端化往往取决于产品品牌的溢价能力,苹果连续多年被抨击“没有创新”,但即使涨价也挡不住年年热销;家电作为低频产品,无论是合资还是国产品牌,其高端化除了外观以外,消费者对其他功能点的感知并不明显,戴森高端形象深入人心,也更多是品牌营销带来的认知效果。

国内家电行业如今热衷用“推高卖精”取代“薄利多销”价格战模式,但前者更像是掩盖增长乏力的噱头。存量竞争里的白电产品主要靠更新换代,但产品本身的低频耐用,加上技术迭代慢、幅度小、更换成本高,这些属性并不会因为转型高端而改变。

美的COLMO虽然在2021年整体销售突破40亿,同比增长300%,但40亿在3434亿总营收中的占比仅约为1.1%。格力电器同样也将旗下产品划分为高中低三档,但从最新披露的财报来看,有关高端产品的营收披露并不乐观。涨价一定程度上也会直接抑制、延缓消费者的家电换代需求,原本就疲软的家电消费缺乏刺激,对于整个家电行业而言并不是利好。

与此同时,海尔的同期净利润为132.7亿元,虽然在营收超格力400多亿以上的海尔,利润却仅为格力的一半左右。冰箱、洗衣机和空调产品仍然占据海尔总营收的大头,长期砸下来的多元化布局并没有发挥大的协同效应,而这三类产品市场足够饱和,未来的增长空间极为有限。

多年以前,当雷军的云米科技喊出了打造“全屋互联网家电”的口号,董明珠多次对小米集团表示不屑,“他做他的,比如他做空调只能靠代工,而我是实实在在从品质上保证各个方面全产业链的服务。”那时她不屑与美的为伍,在中国智能制造全产业链应用大会上时,董小姐更是直言:“格力空调老大地位未来十年不变。”然而就如今的形势看,这样的底气,格力很难再有。

“人就是员工,‘单’表面上是‘订单’,本质是用户资源,表面上是把员工和订单连在一起,但订单的本质是用户,包括用户的需求、用户的价值。人单合一,也就是把员工和他应该为用户创造的价值、面对的用户资源‘合’在一起。”

2005年9月,张瑞敏在海尔全球经理人年会上首次提出“人单合一”这一概念,经历了直线式组织形式、矩阵式组织形式,再到一直被列入管理学案例的的人单合一,张瑞敏从“砸冰箱”到“砸组织”,内部改制的大锤最终落在了员工的头上。

在脉脉上,有海尔员工总结自家企业文化:“人单合一,即不看个人的成长和需求的增加,只看岗位价值,结果就是没有普调,不换岗、不升职则不涨薪,涨薪时不断责问价值增加在哪,每月能领到全薪简直难得。”

从发言上看,大部分员工认为,人单合一的本质上是考核员工、筛人,虽然把企业的关键点聚焦在用户价值上,让员工跟真正的业绩绑定,但关键是,机制到底能不能做到,组织的理想主义往往是管理层的自娱自乐。

何享健曾感慨,“美的能成功,最主要的原因是解决了机制的问题。”二十多年前,美的曾陷入增收不利的困境,根本原因在于规模化扩张后,管理仍为落后僵硬的集权式。何享健采用分权管理模式,将统管产研销的集团公司,拆分成空调、风扇、厨具、电机、压缩机五个事业部,各自负责研发、采购、生产、销售等经营活动。

在何享健看来,制造业的核心竞争力是内部经营组织形式,事业部制变革让美的走出困境。无独有偶,十多年后家电补贴政策全面退出,内忧外患下,方洪波决定从组织架构上下手,推行扁平化管理,让普通员工和总经理之间只有4个层级,构建简单而敏捷的组织,美的再次扭亏为盈。

顶层设计上的机制改良对企业发展起到重要作用,前不久,有用户在脉脉上发帖称“美的裁员50%”,在一众互联网大厂掀起的裁员潮愈演愈烈之际,传统白电巨头美的也被冲上风口浪尖。对此美的作出公开回应,“鉴于对内外部环境的判断,公司有序收缩非核心业务,暂缓非经营性投资,多措并举。”随后又有裁员30%、多轮裁员的说法不断冒出。

正如前言所述,一方面,美的利润增速明显下滑、海外市场开拓不利、多元化高端化进展缓慢,另一方面,家电行业持续遇冷、上游成本上升、供应链面临挑战,在美的们人人自危时,方洪波认为,正因2013年的战略收缩,美的才能在2021年突破3000亿,据2021年财报显示,美的一年的人员支出达到200亿,按这样的走势来看,未来美的人员支出或成为削减成本中的关键一项。

与此同时,老对手格力却发布拟进一步推出第二期员工持股计划,以及给员工“分房”、免费使用工作电话等福利。但也有内部员工指出,格力的员工持股计划扑朔迷离,在过去长达13年的时间内,格力电器并未实施任何与股权挂钩的激励措施,直至2021年才推出第一期员工持股计划。

2021年格力员工持股计划调整前后对比图源家电网

2021年格力员工持股计划调整前后对比图源家电网

由于2021年格力业绩增速放缓,实现归母净利润230.64亿元,同比增长4.01%,这并不符合“计划”中“2021年净利润较2020年增长不低于10%”的考核指标,从而导致首年业绩目标无法达成。据专业人士分析:如果按照递延规则,第二个考核归属期公司业绩考核指标达标,且21年和22年净利润合计不低于20年净利润的230%,那么格力明年净利润须达到279.4亿元才能解锁持股福利,员工压力可想而知。

不论是人员优化,还是发钱激励,本质上殊途同归,方洪波抛出的“寒冬论”让人对家电前景越发悲观,此时回过头发现,当初张瑞敏认识到海尔的创新窘境,但如今的高端化和多元路线逐渐偏离颠覆式的打法。前段时间,当他被问及怎样看待海尔增长乏力这件事的时候,他说,“人也好,事业也好,企业也好,有时候你回答不清楚自己到底想要什么。”