养活一个便利店需要多少钱?

发布时间:2021-04-19 08:53

作者:斯琦

阅读量:23.5W

与其说便利店是一个购物场所,不如说它更像是一种文化现象。日本动漫里的关东煮、韩国电视剧里的拉面、香港电影的凤梨罐头,在寒冷的夜晩,便利店明亮的灯光带给人安全感,这里可以是深夜食堂,也可以是城市过客的收容所。只是,当便利店被人们寄托了某种情愫后,它同时也成为了一种商机。站在上海的一家写字楼下,打开手机地图尝试搜索便利店,三个路口,四个罗森、四个全家、两个喜士多,此外还有三家不同的本土便利店,这是眼下一、二线城市真实写照,便利店们的贴身肉搏正在发生。在近10年的时间里,便利店的增长率高达235%,便利店似乎成为O2O模式的灵丹妙药。除了先入局的三大日系便利店7-Eleven、罗森和全家,易捷、昆仑好客为首的石油系便利店,资本市场也正不遗余力地展开追逐。比如,阿里布局计划每年开10000家天猫小店,京东计划在全国范围内五年开店100万家,苏宁计划开店50000家。除此之外,便利蜂,猩便利等区别于传统的互联网便利店也在不断涌现。根据毕马威2020年的统计数据,在上海,平均每3769人拥有一家便利店,那么这三千多人,能养活一家需要承载多方经营成本的便利店吗?1992年10月,7-Eleven第一家中国大陆的门店在深圳开业,连锁便利店的业态也正式出现在大陆市场。与此同时,缘于距离日本、台湾较近,更多日资、台资便利店品牌其后在上海登陆,中国连锁便店行业因为日系便利店的引导开始发展。起初,由于中国居民阶段消费水平低,本土便利店的规模及经营水平也存在着差距,连锁便利店行业发展速度整体显得十分缓慢。

随着时间的推移,7-Eleven、罗森和全家的先发优势逐渐显露,日系便利店成为了中国便利店行业中的主导参与者。眼见着这块蛋糕越做越大,本土便利店纷纷开始学习日系便利店的经营模式。陆续兴起的全实、邻家、Today、美宜家等便利店品牌,在部分地区开始打破日系便利店的主导地位。

但实际上,线下的这二十年还是属于商超的天下,大卖场、大型超市以及农贸批发市场为中国人几乎包办了关于衣食住行的所有商品。直到物联网以及移动支付地普及,消费升级碰撞上懒人经济,人们的需求产生了变化。不费力地获得高质量商品成为了年轻人的消费诉求,于是乎,便利店顺理成章地成为了这类需求的载体。此时,大量资本涌入行业,多家连锁便利店企业在资本加持下,得以快速扩张。众多无人便利店企业也在这一阶段相继成立,成为资本投资热点。

电商企业跨界进入连锁便利店行业,计划开设门店数量均超过数千家,推动了便利店的加速发展。然而,整个行业机体地快速扩张,并没有匹配上足够的造血能力。数量高速扩张的企业开始接二连三地出现经营问题,2018年,因资金链断裂,邻家、131便利店的百余家门店顷刻间“爆雷”关店。

无人便利店经过前一轮快速扩张后,其盈利模式、经营模式不清晰的问题逐渐浮现,资本投资热度也开始下降,从中国连锁经营协会发布的2018年三季度“中国便利店景气指数”也能看出,全行业正在“降温”。当行业进入调整阶段,企业与投资者们就会开始思考便利店的盈利模型到底是什么?分析便利店的收入端及成本端,便利店的盈利模式可以简化为:经营利润=商品销售毛利+其他业务收入-营业费用,其中商品销售毛利=商品销售收入-商品成本,其他业务收入=增值服务收入+加盟费+会员费,营业费用=员工工资+固定成本+系统建设。便利店以经营即时性,应急性商品或服务为主,以满足便利性需求为第一宗旨。

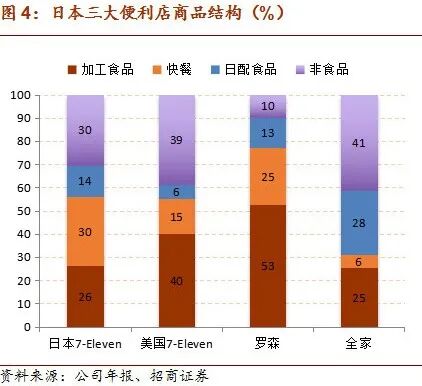

因此,主要销售的日常消费品,零食,饮料,酸奶,便当类,洗护等日用品便利店商品销售收入占据了早期国内便利店营业额的绝大部分。同样是便利店,本土企业在浑浑噩噩的跟跑后,也开始逐渐意识到自己的收入远远低于外资便利店。根据2017年中国便利店大会的数据,2016年中国便利店行业增速达13%,市场规模超过1300亿元,但是不及一家日本公司的收入。以日资便利店龙头7-Eleven为例,将商品盈利构成进行拆解,其中占据品类4%的商品贡献出了64%的营业额,这4%商品就是FF鲜食(FF:Fast Food)与饮料,而饮料作为长保质期的商品并不具备独特性,从中我们不难看出,便利店与商超商业逻辑的根本不同便是FF鲜食。中国便利店发展报告调研中就曾着重提及,样本企业中接近一半(45%)的便利店生鲜及半加工食品销售额占比小于10%,中国便利店生鲜及半加工食品销售额占比平均值为15%,日本则为30 - 40%。 (资料来源:公司年报、招商证券)

(资料来源:公司年报、招商证券)

对于销售鲜食,一家成熟的便利店相比餐厅将拥有更高的坪效。便利店的经营特性使它覆盖了早、中、晚一日三餐与下午茶全时段。如果我们留心观察,会发现全家开在地铁里的店极致地展现了鲜食为主的理念,地铁店往往仅售卖鲜食与水饮,甚至放弃了所有的零食。本土便利店便利蜂于2016年12月才成立,但能够做到迅速渗透市场,正是把握住了鲜食的秘密。彼时,创始人庄辰超进入北京市场第一个动作便是投资了某鲜食工厂,增强了自有品牌的开发,从需求端满足了消费者。长期观察这个赛道的人会发现,国内便利店在经营模式和盈利模型上,一直处于模仿阶段。日本人独有的顽固,开始让他们无法对中国急速变化的创业环境和移动互联网作出反应。如曾经的“便利店之王”7-Eleven,相比已经开始利用网络与算法的本土企业,则显得开始滞后了。刨去情结的外壳看,它的门店扩张速度不及本土品牌,食品售价高于其他便利店,7-Eleven在中国对用户的认知还停留在门店交易上,用户产生的价值只是购买门店消费品带来的利润。这就意味着,它忽略的是在门店网络背后这些高频、深度且偏年轻化的用户价值。由于对于门店网络以及背后的用户价值还没有足够的认识,用户运营上的差异也由此产生。消费升级结合AI、物联网及大数据等新服务的载体,行业市场涌现了一批新鲜的事物,如24小时无人售货商店、虚拟门店,并通过线上线下结合提供多样服务的平台,包括便利店买菜、洗衣、购买非处方药物等。目前,中国便利店的起步方式主要有两类:实体线下零售起步走向新零售和电商基因零售起步走向新零售。实体零售起步代表为苏宁小店:得益于苏宁的生态及资源,通过线上线下精细化的运营,打通了线下流量入口对用户进行运营并挖掘价值。

这样的苏宁小店不仅是新零售的第一线,还是场景互联时代下的自主流量入口,通过苏宁小店整合金融、房产、文创等一系列的服务,意在布局线上服务在线下的延展。电商基因起步的O2O新物种主要是盒马鲜生,主打生鲜品类,致力于解决B2C的生鲜电商核心问题,通过仓店一体化,并在门店内增设饮食区而增强了用户的体验感和信任感,此外,通过线下为线上引流,盒马也正在试图进行线下和线上的双向流量的整合。如此一来,便利店的下半场,就变成了能否与用户保持强关联的一场争夺战。可以肯定地说,在这场争夺战必然会带来一次行业洗牌,甚至一半以上的便利店品牌将会消失。扎堆于狭小市场的便利店,导致客流被高度分散,本就是薄利的便利店也因此会陷入困局。

由于物流配送成本与供应链管理效率的问题,便利店需要实现区域内连片开发,以此形成规模效应。并且,足够大的客流量才能够得以摊平便利店的房租和员工成本。因此,这也解释了为什么便利店目前比较集中在一二线城市,目前可分为社区店,CBD店和大流量店。跳脱出不断增加门店的策略,门店的复制在未来更适合以“面”代“点”。便利店相互的模仿导致整体趋于同质化,使能提供的服务变得大同小异,而通过在一定范围内铺设门店,增加区域性的影响力能够在一定程度上刺激消费者的购买欲望。

同时,以面扩张的门店有利于降低管理者与门店、门店与门店之间的沟通成本,利用协同效应减少商品运输路径,降低运输和配送成本。正如便利店先驱、铃木敏文(7-Eleven创始人)在其自述《零售的哲学》中说:“我们的敌人不是同行,而是随时变化的顾客需求。”想将便利二字做到极致的企业们,争先恐后地开始延伸出了一系列超越零售本身的多项“增值”服务。需要注意的是,便利店的硝烟也正在向一二线城市以外的下沉市场弥漫。在将一线城市塞满之后,连锁便利店下沉不可避免。尽管与一、二线城市相比,三、四、五线的便利店房租和人工成本不高,但两者的所蕴含的消费力也难以相提并论。因此,采取下沉计划的便利店,将对经营者本身的素质及经营模式的探索提出更难的考验。由于鲜食、素食等品类商品的配送对距离有一定的要求,也就意味着便利店的下沉不仅仅是简单的门店增加,全套的供应链也将一同下沉。所以,供应链能力是否能够辐射或者支持到下沉的城市,是便利店未来在扩张战场发展的重要因素。一家便利店的存活,早就不是门店周边有多少人那么简单了。本文系新眸原创,申请转载授权、商务合作请联系小新微信:lingshixiaoxin,添加好友请备注公司和职位。

(资料来源:公司年报、招商证券)