作者|鹿尧

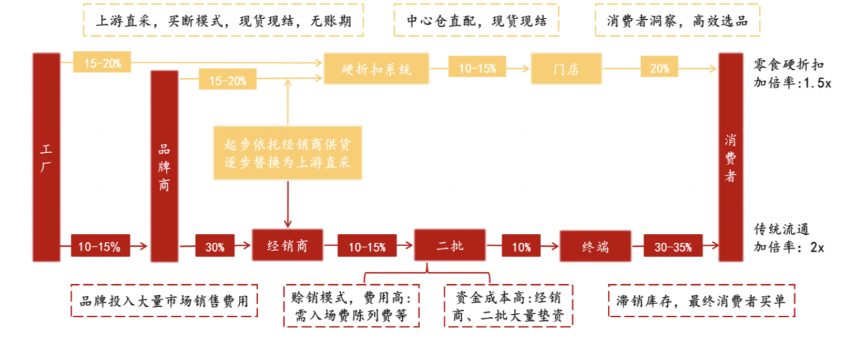

2011年,万辰生物在漳州创立,主要从事食用菌的研发、工厂化培育和销售,其中金针菇占比80%。2021年,万辰在深交所挂牌上市,此前的五年里,这家公司的营收从2.4亿缓慢递增到了4.5亿。彼时万辰的招股书,还没有透露出它有涉足零食行业的打算。但就在一年后,随着食用菌市场饱和,价格大跌,用于研发的原材料价格却不断上涨,2022上半年,公司业绩大跌同比扭亏,市值缩水8成。行业普遍认为,这将成为常态。同年8月,包括万辰实控人王泽宁在内的股东,合资成立了南京万兴,正式开启了向量贩零食的业务转型。在外界看来,一家生物科技企业改行做零食零售,这是一件很吊诡的事。由于官方对转型没有过多描述,很多人认为,这家看起来没有丝毫零食经验的公司,危机时刻突然调转船头,踏入竞争激烈且难以盈利的红海,完全是病急乱投医。据了解,漳州位处福建东南部,是著名的“花果之城”,当地人擅长生产各种蜜饯坚果。据新眸研究发现,同在漳州的含羞草公司,主营坚果果干的生产和销售,在万辰IPO前,它持股35.57%,IPO后仍是后者的控股股东,且公司实控人与王泽宁均有亲属关系,在日后万辰旗下的门店里,含羞草代工的产品占据了总sku数的25%左右。除此以外,2007年王泽宁母亲在江苏南京创办了零食工坊,门店数量超过300家,转型之初,万辰收购了零食工坊的部分资产,随后零食工坊陆续转为陆小馋。王泽宁认为,休闲零食是一个万亿规模的巨大市场,量贩零食平价、高效率、低毛利的业态,在Costco、沃尔玛等企业身上早已得到验证。依靠过往的行业积累,2022年8月,万辰旗下量贩零食品牌“陆小馋”正式上线,紧接着发布公告,由于公司现有的名称、经营范围不能匹配当前的业务和发展战略,万辰正式更名“万辰集团”。也就是说,仅仅不到一年时间,这家公司就给自己找到了未来十年的发展方向。陆小馋的第一家店开在了南京江宁的一个小区楼下。公开资料显示,新店的扩张速度平均两天一家。截至去年2月,陆小馋在南京集中开了80家店,既有直营,也有加盟,选址围绕老小区附近,官方预计,在南京的开店空间还有200多家。零食量贩行业早期带有着明显的区域性特征。比如2022年前的湖南,分布着至少五六千家不同的零食集合店,由于缺乏标准化运营,他们大多散落在居民区的大街小巷,做低价零食的搬运工,互不干涉。在这期间,市面上更为火热的是像来伊份、良品铺子这类走消费升级路线的品牌门店,依靠代工生产、贴牌销售、线上线下全渠道的方式,打出高端化零食的口号。为了鼓励加盟商多进货,陆小馋早期提出过单日进货达到3000块,就不收物流费的优惠。据知情人士透露,按公司原计划,往后他们规划要扩张到1000家店。随着近年来食品产业产能过剩、行业内卷,人们的消费习惯开始转变,下沉市场和性价比成为大众首选。在2017-2022年间,零食量贩的市场规模从9亿元增长到407亿,这个缺乏统一整合的领域被越来越多的人注意到。就在陆小馋上线的同一时间,量贩零食赛道里,江西起家的赵一鸣零食已经开放加盟接近两年,门店数量突破2000,20个月的增长率高达2200%。湖南长沙的零食很忙在红衫和高榕资本的助力下,新增门店一千多家,全国门店也突破了2000家。资本的助力下,半年扩张1000家门店,对量贩零食品牌来说已经不再稀奇。截至去年初,全国开店20家以上的量贩零食品牌就超过了40个,下半年,包括零食很忙、零食有鸣在内超过千家连锁的品牌也多达数十个。线下折扣店数量从2021年的不到三千家,涨到2023年的两万多家,行业很多品牌开始与资本接触,拿到的投资数额接近13亿元左右。行业迎来了爆发期,且显现出从区域向全国的扩张趋势,这也意味着,陆小馋刚上线就跳进了一片红海。由于量贩零食的商品重叠率高、门店没有生产压力,为了在竞争中存活下来,玩家们热衷跑马圈地,低价几乎成了过程中唯一的竞争门槛。而对于初来乍到的万辰来说,内部统一认为,要想在市场快速站稳脚跟,最快的扩张方式是对已有的品牌进行投资收购。于是从2022年底开始,万辰先后与江苏的“好想来”、“来优品”,江西的“吖嘀吖嘀”展开合作。次年9月,万辰集团宣布旗下好想来、来优品、吖嘀吖嘀、陆小馋4个品牌合并,统一命名为“好想来品牌零食”。(据官方所述,名称是由猜拳确定的。不过更合理的解释是,当时四家品牌中,好想来起步最早,规模最大,门店接近2000家,整合后的认知度和影响力会更好。)把原本4个品牌换牌为1个,原先的门店依然保留,这就避免了开店重新选址、招人的麻烦步骤。据媒体统计,合并后的好想来门店超过3300家,加上后来对其他一些门店的收编,万辰一跃成为行业里规模最大、且唯一的上市公司。原先的选品团队也合4为1,在提高人效的同时利于资源聚焦,“和供应链整合一样,品牌合并除了能避免友商的贴脸竞争,最直接好处其实是降低成本。”按照王泽宁的说法,规模效应最直接的好处,是获得更大的上游议价权,这样一来,需求量更大、进货价更低,加盟商更赚钱。十年前的零食渠道,主要有经销、KA、批发、B2C和便利店,且经销商占据了主要份额,一款商品从工厂流入消费者手中,至少要经过3次利润分配,每个环节都要抽取一定的利润,整个过程都在加价,最终售价水涨船高。零食有鸣的创始人李澍雨曾对外分享,以面包为例,假设一斤面包出厂价是10块钱,生产成本最多占40%,企业成本和流通成本大约20%,销售成本在15%,厂家利润25%,这是出厂价格的成本构成。相比传统的零售渠道,量贩零食之所以能带来更低的终端价格,最根本的原因就出在供应链上。举个例子,在好想来的招商介绍里,多次提到“品牌直接与供应商进行合作”,简单来说,他们没有中间商赚差价。具体到采购环节,类似淘特的M2C,零食量贩品牌通常直接从工厂或品牌商采购商品,定价体系简化,将返点返利计入采购价格;他们大多不采用赊销模式,而是现货现结零账期,避免了垫资和坏账的问题,厂家到账快,议价能力就更强,压缩厂家利润至10%~20%,再以10%左右的低加价率供货给加盟商。一瓶500ml的矿泉水卖1.2元,一盒超市里卖三四十的自热火锅,在好想来里只用一半的价格就能买到。有人测算,如果一家量贩店实现95%以上的直供,门店的终端售价仅是出厂价的1.3倍,这就会带来约20%的门店毛利和8%-10%的供应链毛利。另一方面,和以往泛而全的商品流不同,量贩店的采购员往往是根据对消费者的洞察进行选品,周转量高,走量大,需求强,且富有价格弹性的商品更被青睐。除此以外,商品售卖有限,要做拆零称重。他们将库存做在物流里,门店也不承担仓储,同时脱离经销商配送,员工无需盘货取货,工作量减少,更多分配在前端销售。

从好想来的加盟条件中可以看到,店面主要集中在居住区,周围业态齐全,并且注重消费者的归家路线。标准要求是,店面需要有3个门头,开间不低于10米,营业面积最低120平米,由总部统一装修,并且点位需要在展示效果更好的转角处。有加盟商表示,由于选址在居民区附近,招聘店员也很容易,平时比较清闲的家庭主妇,还有一些放假的大学生都会来店里兼职。门店员工并不多,加上收银员有五人左右,工资待遇也不高,一般在3000-4000元,也会因地区差异有浮动。这些门店,虽然一百多平的面积,但能够覆盖12大零食品类,SKU高达1600多种。其中一部分是像元气森林、伊利牛奶、进口零食这类引流的品牌商品。以妙可蓝多生产的奶酪棒为例,数据显示,品牌与万辰战略合作,目前量贩类渠道的月销约千万级,其中70%以上来自万辰系。另一部分则包含了大量的白牌散装食品。据好想来采购人员透露,“白牌的价格其实更稳定,现在大多企业更注重稳定的现金流,合作净利率只有2%也愿意,只要不亏钱,就可以薄利多销。”随着零食量贩的竞争趋同,越到后面越集中,比的虽然是规模和低价,但背后考验的是对供应链的把控能力。于是,为了应对门店商品的高周转率,截至去年底,好想来已与50多家食品企业达成合作,并与京东、好速来共建物流体系,22座仓储中心位居行业第一,可以支持5000家以上的门店运营,降低流通成本。今年年初,万辰集团发布2023年度业绩预告,量贩零食业务预计实现营收85亿至90亿元,总营收同比增长1538.5%至1647.8%。经历了量贩零食业务长达一年的收购、整合、快速扩张,这家公司迎来了高光期。截至目前,好想来全国突破5000家门店,每月平均新增400家。但作为零食的“搬运工”,量贩零食店几乎没有壁垒,在这个行业里,头把交椅往往是流动的。2023年11月,彼时的行业老二“零食很忙”和老三“赵一鸣零食”一拍即合,如法炮制,合并组成零食很忙集团,门店数量一举超过6500家,成为新的龙头。12月,集团拿到好想你和盐津铺子的10.5亿融资后,宣布将在未来半年投入超10亿元,用于全国市场开发,重点布局北方区域。同一时间,万辰也透露,为加快好想来品牌全国化进程,计划在未来一段时间投入约12亿元,用于全国市场发展过程中的品牌建设、供应链建设、运营团队建设、加盟商扶持等,其中重点布局在南方市场。就像今日资本徐新说的那样,人们提到咖啡首先会想到星巴克和瑞幸,并不是因为他们的咖啡最好喝,而是因为他们的店到处都是。显然,从地域上看,零食很忙和万辰已经形成“南北对峙”的局面,两者扩张的过程又相互渗透,争夺加盟商的原始战役一触即发。先是好想来宣布1-6月份减免加盟费,并提出0管理费、0服务费和0配送费,仅收取保证金2万。紧接着零食很忙、又公布了最新全国招商加盟政策:开店一次性补贴10万元,加盟商不仅享有加盟费、管理费等费用减免,还有开店、迁址等补贴。除此以外,品牌们也开始用各种方式鼓励、引诱甚至逼迫加盟商 “ 翻牌 ”。小红书上有一批零食很忙的加盟商和好想来的加盟商表示,对方招商人员给自己打电话,如果翻牌做对方品牌,还可以获得额外补贴的年租金或转让费。更早之前,万辰的招商政策中也有包含针对竞争对手的条款,在对手门店200米以内开店的加盟商,会获得活动补贴等支持。行业竞争越激烈,抢加盟商的补贴就越大,一些好想来的加盟商表示,正是出于这样的原因,他们觉得更有利可图,才愿意加盟。“哪边优惠更多,就做哪个牌子,商品发展到今天差异性并不大了,只要有生意,即使往后换了牌子,影响也并不大。”关于价格战,在爱零食创始人唐光亮看来,目前行业还处于玩家规模扩张阶段,市场并没有饱和。“目前看到的价格战,仅仅是单店与单店之间的局部战役,还没到品牌在C端打价格战的阶段。”说白了,商品的定价权并不完全属于量贩零食品牌本身,归根结底,还是要考验到品牌对供应链的话语权怎么样。从这个角度看,好想来的确在做这样一件事。